こんにちは!千葉のフリーランス・個人事業主専門の税理士、福地です。

消費税の2割特例を適用した翌年に簡易課税を適用する場合に、届出に関する特例制度があります。

2割特例

2割特例とは

ご存じの方も多いと思いますが、免税事業者だったのに、インボイスの登録により課税事業者となった場合には、支払う消費税を預かった消費税の2割とする特例があります。いわゆる「2割特例」と呼ばれるものですね。

消費税の計算は、簡単に言うと、売上とともに預かった消費税から、経費として払った消費税を差引き、残った金額を支払うという仕組みになっています。この特例は、経費の消費税額を売上の消費税額の8割とすることができるものです。

適用方法

適用には、消費税の確定申告書に適用を受ける旨記載(該当欄に〇を付ける)し、特例を使って計算するだけです。事前の申請などは不要となっています。

なお、基準期間の課税売上高が1,000万円を超える課税期間については2割特例を適用できないのでご注意ください。基準期間は、個人事業主の場合、その年の2年前(令和6年分の消費税なら、令和4年分)となります。

簡易課税制度とは

消費税には「簡易課税」という制度があります。

経費の消費税額を実際に払った金額ではなく、「みなし金額」で計算する方法です。

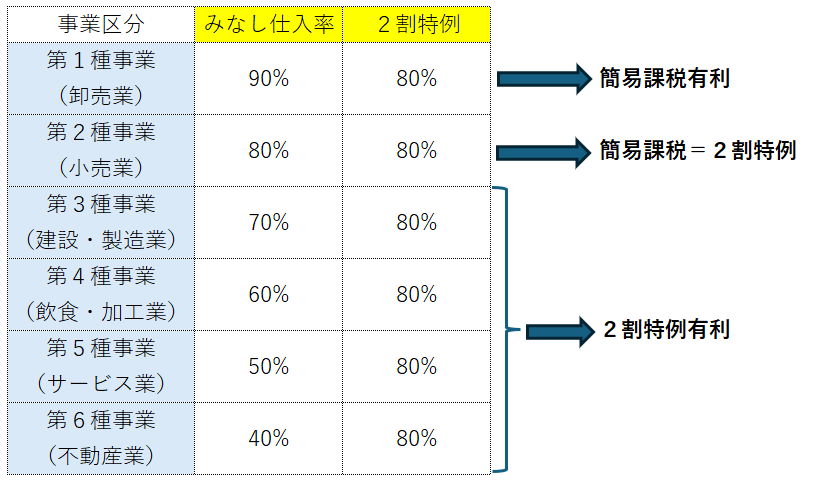

「みなし金額」は、売上の消費税に対し一定割合を掛けて計算するものです。業種によって割合が決まっています。この割合を「みなし仕入率」と言います。

第3種事業から第6種事業の場合は、2割特例を使った方が有利です。

2割特例が使えない場合、実際に払った消費税が「売上の消費税×みなし仕入率」より少ない場合は、簡易課税制度の方が納付税額が少なくなります。

簡易課税制度の適用には届出が必要

簡易課税制度選択届出書

簡易課税制度を適用するためには、「簡易課税制度選択届出書」の提出が必要になります。

この届出書は、原則として適用を受けようとする課税期間の初日の前日までに税務署に提出する必要があります。

令和6年から適用したい場合、令和5年12月31日までの提出が必要で、本来はもう間に合いません。

2割特例適用後の特例

しかし、2割特例の適用を受けた場合は、その課税期間の翌課税期間中に、「簡易課税制度選択届出書」を税務署に提出した場合には、提出日の属する課税期間から簡易課税により申告ができます。

つまり、令和5年分の申告で2割特例を適用している場合、令和6年中に「簡易課税制度選択届出書」を税務署に提出すれば、令和6年から簡易課税制度が適用できます。

注意点としては、「令和6年分の確定申告時ではなく令和6年中であること」です。

令和6年分の確定申告は原則として令和7年の2月、3月に行います。その時に申告書と一緒に「簡易課税制度選択届出書」を提出しても、令和6年からの適用はできませんので注意してください。

まとめ

特例に当てはまれば、令和6年からの簡易課税の適用はまだ間に合います。

しかし、簡易課税制度は色々と制限もあり、また、適用により損をする場合もあります。税務署とのトラブルも非常に多いです。届出の際は、慎重に検討してください。

(参考:国税庁HP「簡易課税制度」)

【編集後記】

「鶏手羽元の甘辛さっぱり煮」を作りました。美味しかった。今回も子どもに好評で嬉しかったです。