こんにちは!千葉のフリーランス・個人事業主専門の税理士、福地です。

妻が漫画家(「星旅少年」という漫画を連載しています)ということがあり、当事務所では漫画家さんなどのクリエイター応援プランを用意しております。

個人事業主には、所得税、住民税の他、個人事業税もかかります。読んで字のごとく、事業をやっているとかかってくるものなので、サラリーマンには無縁です。

漫画家さんはこの個人事業税の申告に注意が必要です。

そもそも個人事業税とは

個人事業税とは「個人の方が営む事業のうち、地方税法等で定められた事業(法定業種)に対してかかる税金」とされています。

個人で事業を行っている人も、さまざまな行政サービスを受けていることから、これらの経費の一部を負担してもらう、という理屈から賦課されるもの、という理屈になっています。

ただ、全ての事業が課税対象となるわけではありません。

上記のとおり、地方税法等で定められた「法定業種」が対象(現在70種)で、事業ごとに税率が決まっています。(参考:東京都主税局HP)

漫画家さん・同人作家さんに注目していただきたいのは、第1種事業の「出版業」「物品販売業」です。

漫画家さんの個人事業税

原稿料・印税等の収入は非課税

漫画家さんの収入の内、原稿料や印税等の著作権収入は、個人事業税はかかりません。

出版・物品販売に該当する収入は課税

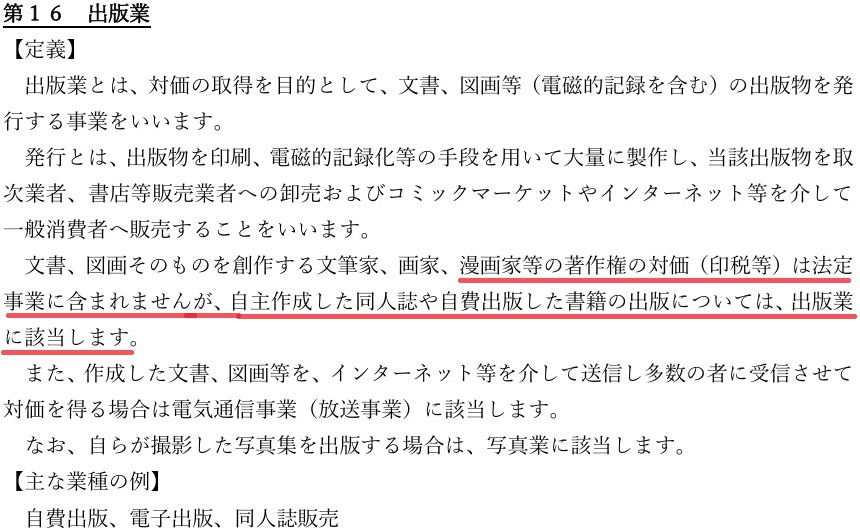

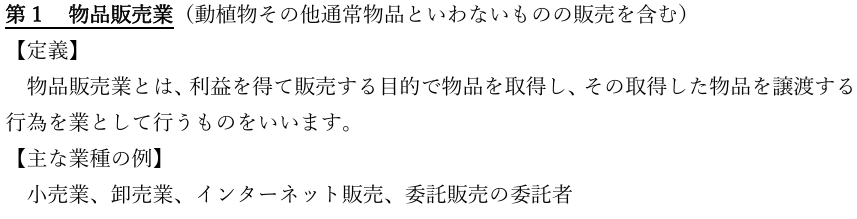

原稿料や印税とは別に、自分で印刷をして、コミケやコミティアなどで販売したり、BOOTHなど通販サイトで販売した場合の収入は、「出版業」として個人事業税の対象となります。

福井県HPより

同様に、自身の作品のキャラクター等に関するグッズを作成して即売会や通販サイトなどで販売した場合も、「物品販売業」として個人事業税の対象となります。

福井県HPより

課税・非課税の収入が混在するときの計算

収入を区分する

原稿料・印税の他に、自主制作の漫画誌やグッズ販売など、複数の収入がある場合は、帳簿を「勘定科目」や「補助科目」を用いて分けて記帳すると、集計がやりやすく、確定申告時も楽になります。

また、平均課税を適用するときの変動所得の計算にも区分を分けての集計が必要になるので、一石二鳥です。

【区分例】

勘定科目で分ける場合は

- 原稿料売上

- 印税売上

- 自主制作誌売上

- グッズ売上 など

補助科目で分ける場合は

- 売上 ー 原稿料(A社)

- 売上 ー 印税(A社)

- 売上 ー 自主制作誌 など

経費も区分する

個人事業税は「所得」で課税されるので、経費も区分する必要があります。

平均課税も同じです。

売上と同じように、経費も区分して記帳しましょう。

【区分例】

補助科目で分ける場合

- 消耗品費 ー 原稿料

- 消耗品費 ー 自主制作誌

- 消耗品費 ー 共通 など

確定申告時の注意点

個人事業税の申告は、確定申告をするとその内容が各都道府県税事務所の担当者に送られるため、ご自身で改めて申告する必要はありません。この点は住民税と同じですね。

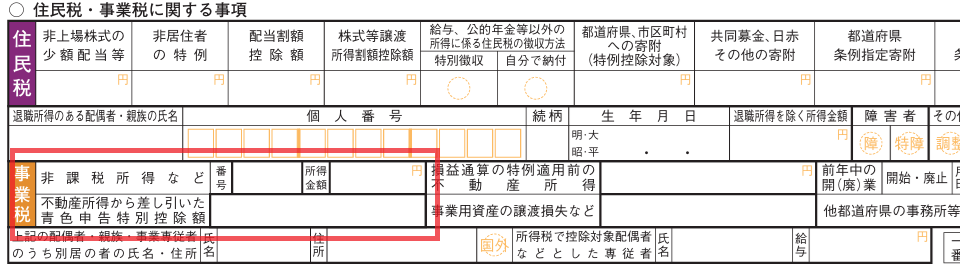

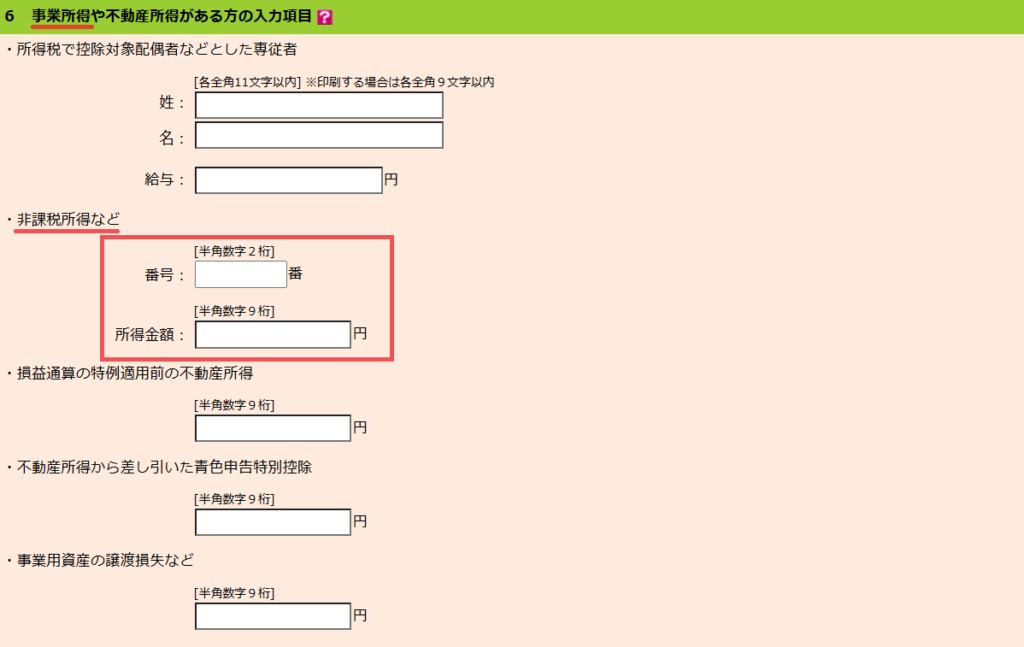

確定申告書の第2表(2枚目)に、事業税の非課税所得を記入する欄があります。

ここに、算出した非課税所得の金額を記入しましょう。

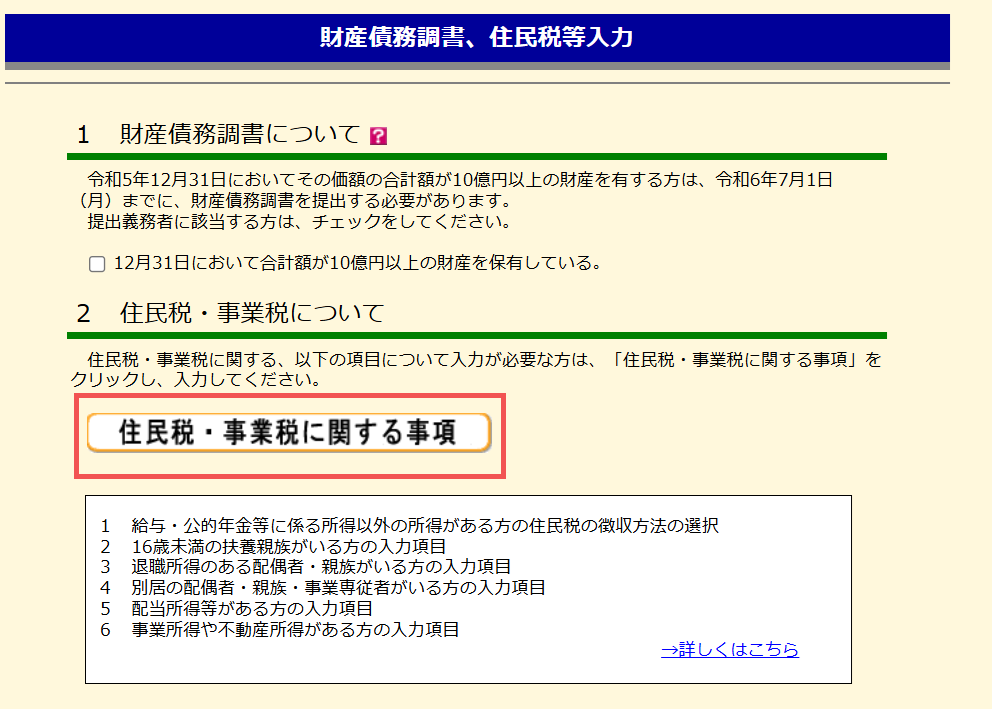

国税庁HPの作成コーナーを利用し、e-Taxをする場合等は、次の画面で入力します。

まとめ

漫画家さんで原稿料・印税収入がメインで、自主制作誌の販売を副次的に行っている場合、区分けすることで個人事業税がかからなくなることも十分ありえます。

経理は多少面倒だと思いますが、平均課税の計算も楽になってくるので、しっかり行うと良いと思います。

【編集後記】

ハンバーグを作りました。ちょっと固くなり失敗。パン粉が足りなかったか。